Đòn bẩy tài chính (Leverage) là gì? Giao dịch đòn bẩy là gì?

Mỗi nhà giao dịch có lẽ đều sẽ gặp thuật ngữ “đòn bẩy tài chính” và tùy chọn đầu tư đòn bẩy sớm hay muộn. Vậy giao dịch đòn bẩy là gì? Lợi thế tiềm năng của đòn bẩy là gì và nó có những rủi ro gì? Ký quỹ và gọi ký quỹ là gì? Bạn sẽ tìm thấy câu trả lời cho những câu hỏi này trong bài viết này.

- Đòn bẩy tài chính là gì?

- Giao dịch đòn bẩy

- Đòn bẩy mang lại lợi ích như thế nào cho nhà giao dịch?

- Đầu tư ký quỹ và đòn bẩy

- Điều gì sẽ xảy ra nếu một giao dịch không diễn ra như mong đợi?

- Ví dụ toàn diện về giao dịch đòn bẩy

- Đầu tư đòn bẩy - công cụ

- Giao dịch đòn bẩy - ưu điểm và nhược điểm

- Ưu điểm của đòn bẩy tài chính

- Nhược điểm của đòn bẩy tài chính

Đòn bẩy tài chính là gì?

Đòn bẩy tài chính là công cụ cung cấp khả năng đầu tư hoặc kiểm soát các quỹ lớn hơn nhiều so với các quỹ hiện đang nắm giữ. Trong cuộc sống hàng ngày, các khoản vay là hình thức đòn bẩy phổ biến nhất, giúp bạn có thể tài trợ cho một khoản đầu tư lớn hơn nhiều chỉ với 10% hoặc 20% vốn tự có. Phần còn lại là đi vay. Hoạt động của cơ chế này hơi khác trên thị trường tài chính nhưng kết quả thì rất giống nhau. Việc này cho phép bạn thu được lợi nhuận tiềm năng từ toàn bộ giao dịch chỉ với một phần nhỏ số tiền của chính mình.

Giao dịch đòn bẩy

Đầu tư đòn bẩy có thể có lợi cho một nhà giao dịch vì nó không yêu cầu bạn phải sở hữu vốn lớn ngay từ đầu để thực hiện các giao dịch có giá trị cao. Điều này cũng có rủi ro vì số tiền giao dịch càng cao thì ảnh hưởng của những thay đổi thị trường đối với số dư của toàn bộ tài khoản và kết quả của giao dịch càng lớn.

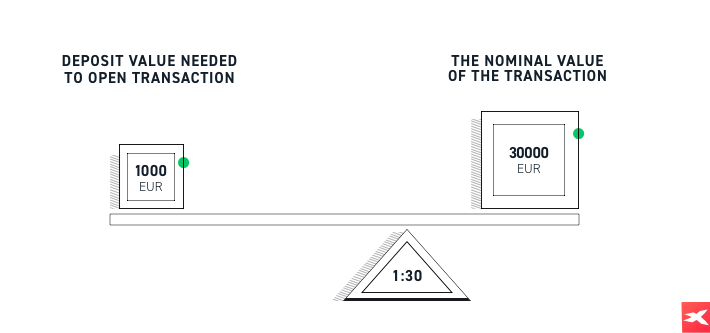

Lấy ví dụ với cặp tiền tệ EUR/USD và đòn bẩy là 1:30. Điều này có nghĩa là nhà giao dịch có thể kiểm soát một vị thế tương đương 30.000 EUR, trong khi chỉ nắm giữ một lệnh tương đương 1.000 EUR. Khi kết thúc giao dịch như vậy, nền tảng giao dịch sẽ tự động xác minh xem có ít nhất 1.000 EUR trong tài khoản để mở vị thế 0.3 lot trên CFD của cặp EUR/USD hay không. Số tiền này sẽ tạo thành một khoản ký quỹ sẽ được giải thích chi tiết hơn bên dưới.

Đòn bẩy mang lại lợi ích như thế nào cho nhà giao dịch?

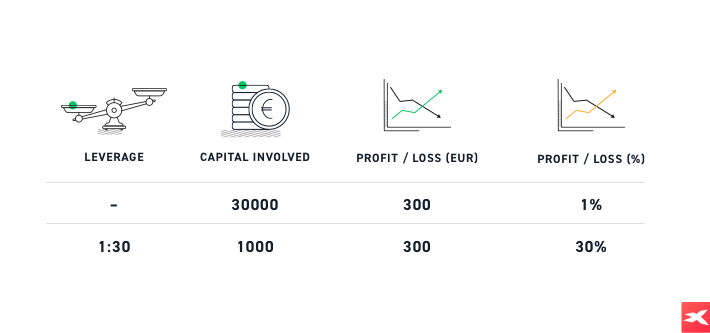

Nếu kết quả của một khoản đầu tư, giá CFD cặp EUR/USD tăng lên, mang lại lợi nhuận 300 EUR cho nhà giao dịch, điều này có nghĩa là tỷ lệ hoàn vốn là 30% trên số tiền 1.000 EUR đã đầu tư. Nếu không sử dụng đòn bẩy 1:30, nhà giao dịch sẽ phải có 30.000 EUR trong tài khoản và cùng một khoản lợi nhuận tiềm năng là 300 EUR sẽ có nghĩa là tỷ suất sinh lợi bằng 1%. Nhờ có đòn bẩy, tỷ suất lợi nhuận trên các khoản đầu tư có thể cao hơn với số vốn của chính mình thấp hơn. Tuy nhiên, đây cũng là con dao hai lưỡi. Trong trường hợp tỷ giá hối đoái giảm và kết quả giao dịch là - 300 EUR, nhà giao dịch sẽ mất 30% và chỉ còn 700 EUR trên 1.000 EUR.

Trong trường hợp trên, giả định rằng nhà giao dịch chỉ có đủ tiền được giữ trong tài khoản để trang trải tiền ký quỹ, điều này cực kỳ hiếm trong thực tế. Các nhà giao dịch thường có nhiều tiền hơn chỉ mức tối thiểu bắt buộc, ví dụ: 5.000 EUR có thể được gửi vào tài khoản thay vì 1.000 EUR. Điều này cung cấp tính linh hoạt cao hơn và cung cấp khả năng mở giao dịch trên nhiều thị trường đồng thời.

Trong trường hợp trên, giả định rằng nhà giao dịch chỉ có đủ tiền được giữ trong tài khoản để trang trải tiền ký quỹ, điều này cực kỳ hiếm trong thực tế. Các nhà giao dịch thường có nhiều tiền hơn chỉ mức tối thiểu bắt buộc, ví dụ: 5.000 EUR có thể được gửi vào tài khoản thay vì 1.000 EUR. Điều này cung cấp tính linh hoạt cao hơn và cung cấp khả năng mở giao dịch trên nhiều thị trường đồng thời.

Đầu tư ký quỹ và đòn bẩy

Chúng ta hãy quay trở lại vấn đề ký quỹ, một yếu tố chính của đầu tư đòn bẩy. Nó còn được gọi là ký quỹ. Để kiểm soát vị thế 30.000 EUR với đòn bẩy 1:30, bạn cần phải bỏ 1.000 EUR sang một bên. Điều này có nghĩa là bạn có thể kiểm soát 30.000 EUR với 1.000 EUR và 1.000 EUR được đặt sang một bên dưới dạng ký quỹ được thiết lập để bạn sử dụng đòn bẩy.

Tiền ký quỹ thường được biểu thị dưới dạng phần trăm, tự động hiển thị mức đòn bẩy tối đa có thể được sử dụng. Nếu mức ký quỹ cần thiết cho một công cụ nhất định là 3.33%, điều này có nghĩa là mức đòn bẩy tối đa có thể có là 30:1. Trong trường hợp 5%, đòn bẩy sẽ là 20: và đối với 10% - 10:1. Do đó, tỷ lệ đóng góp dưới dạng ký quỹ càng thấp thì đòn bẩy có thể được sử dụng để mở một giao dịch lớn hơn và ngược lại.

Điều gì sẽ xảy ra nếu một giao dịch không diễn ra như mong đợi?

Khi tiền ký quỹ cho một vị thế bắt đầu giảm, bạn sẽ được thông báo về việc bổ sung nó, việc này gọi là Margin call. Ngược lại, nếu thị trường tiếp tục di chuyển sai hướng, giao dịch sẽ tự động đóng. Do đó, trong trường hợp giao dịch đòn bẩy trên nhiều công cụ và thị trường, mức độ ký quỹ phải luôn được kiểm soát vì điều này rất quan trọng để duy trì vị thế.

Ví dụ toàn diện về giao dịch đòn bẩy

Bạn có tài khoản bằng USD và bạn có thể giao dịch các cặp tiền tệ chính với đòn bẩy tối đa là 30:1, có nghĩa là mỗi 1 USD sẽ mang lại cho bạn 30 USD để giao dịch khi bạn góp 1.000 USD dưới dạng ký quỹ. Điều này có nghĩa là ban đầu bạn có thể mở một vị thế với số tiền tối đa là 30.000 USD (1.000 USD x 30) đối với CFD trên các cặp tiền tệ chính.

Một phân tích đã được thực hiện cho thấy tỷ giá EUR/USD có thể ghi nhận một sự sụt giảm. Trên thực tế, điều này có nghĩa là lập kế hoạch bán EUR và mua USD. Bạn quyết định phân bổ 20.000 EUR cho việc này - đây là số tiền giao dịch theo tỷ giá hối đoái EUR/USD là 1.3000, tức là 1 EUR bằng 1.30 USD. Mở một vị thế bán tương đương với việc chi 20.000 EUR để mua 26.000 USD với mức ký quỹ đóng góp là 1.000 USD. Điều này có nghĩa là đòn bẩy hiệu quả lên tới 26.000 USD/ ký quỹ 1.000 USD, tức là 26:1. Ví dục trên giả sử bạn việc sử dụng gần như toàn bộ tiền ký quỹ.

Mỗi pips sẽ lên tới 2 USD cho vị trí thế nói trên. Do đó, toàn bộ lợi nhuận sẽ đạt được nếu tỷ giá hối đoái EUR/USD thay đổi 500 pips. Sau một thời gian, tỷ giá EUR/USD giảm xuống 1.2700. Bạn đóng giao dịch với lợi nhuận 300 pips, tương đương với 600 USD.

Theo cách quy đổi truyền thống, điều này có nghĩa là bạn đã bán 20.000 EUR và mua 26.000 USD với tỷ giá hối đoái là 1.30. Khi tỷ giá hối đoái giảm xuống 1.27, bạn đã mua lại 20.000 EUR với 25.400 USD. Chênh lệch 26.000 - 25.400 là lãi. Nhờ đòn bẩy, bạn đã tạo ra tỷ suất lợi nhuận trên 1.000 USD đã đầu tư là 60% (600 USD). Nếu không sử dụng đòn bẩy, bạn chỉ có thể bán 769.23 EUR và mua 1.000 USD. Với tỷ giá hối đoái 1.2700, bạn có thể mua lại 769.23 EUR với 976.92 USD, mang lại lợi nhuận là 23 USD. Đồng nghĩa bạn tốn ít hơn 26 lần.

Cần nhớ rằng trong trường hợp tỷ giá hối đoái thay đổi theo hướng ngược lại, các khoản lỗ phát sinh được tăng lên theo cách tương tự bằng cách sử dụng cơ chế đòn bẩy. Điều này có thể dẫn đến việc nhanh chóng mất vốn đã đầu tư.

Đầu tư đòn bẩy - công cụ

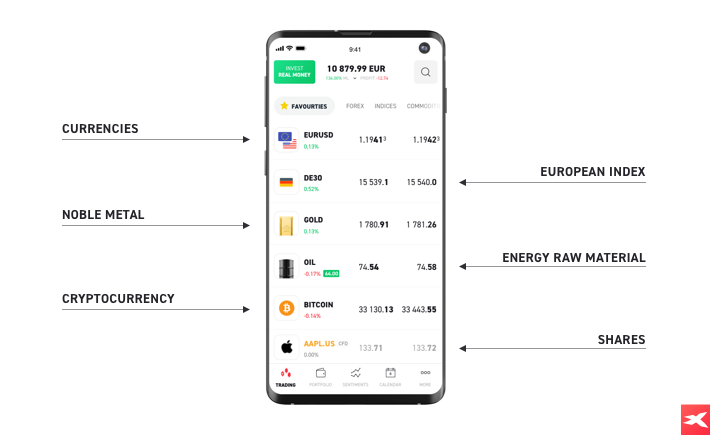

Cả nhà giao dịch mới và có kinh nghiệm đều có thể sử dụng đòn bẩy cho CFD trên tất cả các loại tài sản. Điều này có nghĩa là giao dịch đòn bẩy có sẵn cho CFD trên các cặp tiền tệ, hàng hóa, chỉ số chứng khoán, tiền điện tử, trái phiếu, ETF và cổ phiếu riêng lẻ. Các công cụ đòn bẩy phổ biến nhất bao gồm các cặp tiền tệ chính như: EUR/USD, GBP/USD và USD/JPY, các hàng hóa như: vàng (GOLD), dầu thô (OIL.WTI) và cà phê (COFFEE), chỉ số chứng khoán: DAX ( DE30), S&P 500 (US500) và NASDAQ 100 (US100), tiền điện tử, ví dụ: Bitcoin (BITCOIN) và Ethereum (ETHEREUM) và CFD trên các cổ phiếu như: Facebook (FB.US), Amazon (AMZN.US) và …

Giao dịch đòn bẩy - ưu điểm và nhược điểm

Giao dịch đòn bẩy - ưu điểm và nhược điểm

Ưu điểm của đòn bẩy tài chính

- Tăng vốn

Đòn bẩy tài chính làm tăng vốn khả dụng để giao dịch trên các thị trường khác nhau. Ví dụ, bạn kiểm soát hiệu quả 60.000 USD với đòn bẩy 30:1, trong khi bạn chỉ có 2.000 USD. Điều này có nghĩa là bạn có thể phân bổ số tiền lớn hơn cho các vị trí khác nhau trong danh mục đầu tư của mình. Nhưng hãy nhớ rằng điều này cũng tiềm ẩn rủi ro lớn hơn.

- “Khoản vay” không tính lãi

Đòn bẩy tài chính có thể được so sánh với một khoản vay được cấp bởi một nhà môi giới để đổi lấy việc cam kết một khoản ký quỹ cho phép chiếm vị thế lớn hơn trên thị trường. Tuy nhiên, “khoản vay” này không đòi hỏi bất kỳ khoản nợ nào dưới hình thức lãi suất hoặc hoa hồng và nó có thể được sử dụng theo bất kỳ cách nào trong khi giao dịch.

- Phương pháp cho độ biến động thấp

Khoảng thời gian ít biến động có thể khiến cho các nhà giao dịch mệt mỏi do những thay đổi nhỏ về giá cả. Tuy nhiên, nhờ các giao dịch đòn bẩy, các nhà giao dịch có thể tạo ra lợi nhuận lớn hơn ngay cả trong thời gian biến động thấp trên thị trường. Trong trường hợp đó, ngay cả một sự thay đổi nhỏ về giá cả hoặc tỷ giá hối đoái cũng có thể có nghĩa là tài khoản của nhà giao dịch sẽ có sự thay đổi lớn hơn.

Nhược điểm của đòn bẩy tài chính

- Tăng tổn thất

Rủi ro quan trọng nhất liên quan đến giao dịch đòn bẩy là thực tế là tương tự như lãi, lỗ cũng tăng lên khi thị trường đi theo hướng ngược lại với giả định. Đòn bẩy tài chính có thể yêu cầu chi tiêu vốn tối thiểu nhưng vì kết quả giao dịch dựa trên tổng quy mô của vị thế do bạn kiểm soát, nên tổn thất có thể khá lớn.

- Margin call

Nếu khoản lỗ vượt quá số tiền ký quỹ mà bạn đã sử dụng, lệnh gọi bổ sung ký quỹ sẽ xuất hiện. Do đòn bẩy làm tăng thua lỗ, rủi ro của margin call sẽ luôn tồn tại và trong trường hợp không có tiền mới sẵn có trong tài khoản, các vị thế sẽ tự động bị đóng lại với mức lỗ.

Tham khảo thêm: đòn bẩy là gì (seri clip hướng dẫn giao dịch từ A đến Z, được thực hiện bởi đối tác XTB)

Đầu tư CFD dùng đòn bẩy sẽ có rủi ro đáng kể. Hình thức đầu tư này có thể không phù hợp với tất cả mọi người, hãy đảm bảo rằng bạn đã tìm hiểu rõ.

Nội dung tài liệu này chỉ được cung cấp mang tính thông tin chung và là tài liệu đào tạo. Bất kỳ ý kiến, phân tích, giá cả hoặc nội dung khác không được xem là tư vấn đầu tư hoặc khuyến nghị được hiểu theo luật pháp của Belize.

Hiệu suất trong quá khứ không nhất thiết chỉ ra kết quả trong tương lai và bất kỳ khách hàng quyết định dựa trên thông tin này đều hoàn toàn tự chịu trách nhiệm. XTB sẽ không nhận trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại nào, bao gồm nhưng không giới hạn, bất kỳ tổn thất lợi nhuận nào, có thể phát sinh trực tiếp hoặc gián tiếp từ việc sử dụng hoặc phụ thuộc vào thông tin đó. Tất cả các quyết định giao dịch phải luôn dựa trên phán quyết độc lập của bạn.

Link nội dung: https://tree.edu.vn/don-bay-tai-chinh-leverage-la-gi-giao-dich-don-bay-la-gi-a15894.html