IRR là gì? Giải đáp khả năng sinh lợi từ một dự án đầu tư

Rất nhiều chủ doanh nghiệp và Kế toán doanh nghiệp thường gặp khó khăn khi phải đối mặt với một thuật ngữ quan trọng trong lĩnh vực đầu tư, đó là tỷ suất hoàn vốn nội bộ (Internal Rate of Return - IRR). Trong bài viết này, SAPP Academy sẽ giúp bạn hiểu rõ hơn về IRR là gì cũng như công thức để tính toán IRR.

1. IRR là gì?

Tỷ suất hoàn vốn nội bộ (Internal Rate of Return - IRR) là một khái niệm quan trọng trong lĩnh vực tài chính và đầu tư. IRR là tỷ lệ chiết khấu mà khi áp dụng cho dòng tiền của một dự án hoặc khoản đầu tư, giá trị hiện tại ròng (Net Present Value - NPV) của nó sẽ bằng 0. IRR đại diện cho tỷ suất lợi nhuận mà dự án hoặc khoản đầu tư có thể kiếm được hàng năm.

IRR có vai trò quan trọng trong việc đánh giá khả năng sinh lời của một dự án đầu tư. Nó giúp nhà đầu tư và chủ doanh nghiệp đánh giá xem liệu dự án đó có thể đem lại lợi nhuận hay không. Trong thế giới kinh doanh, mục tiêu chính thường là tạo ra lợi nhuận hoặc giảm thiểu chi phí và do đó, việc xem xét và so sánh khả năng sinh lời của các dự án đầu tư là rất quan trọng.

Tuy nhiên, cần lưu ý rằng IRR chỉ là một trong nhiều các chỉ số phân tích báo cáo tài chính mà nhà đầu tư và chủ doanh nghiệp cần xem xét. Để đưa ra quyết định đầu tư đúng đắn, thường cần phải kết hợp IRR với các chỉ số khác và thực hiện một đánh giá toàn diện. Điều này giúp đảm bảo rằng quyết định đầu tư được đưa ra dựa trên cơ sở thông tin rõ ràng. Các chỉ số tài chính kết hợp giúp nhà đầu tư và chủ doanh nghiệp định hình được hướng đi tối ưu cho các dự án và đầu tư của họ.

2. Công thức tính chỉ số IRR

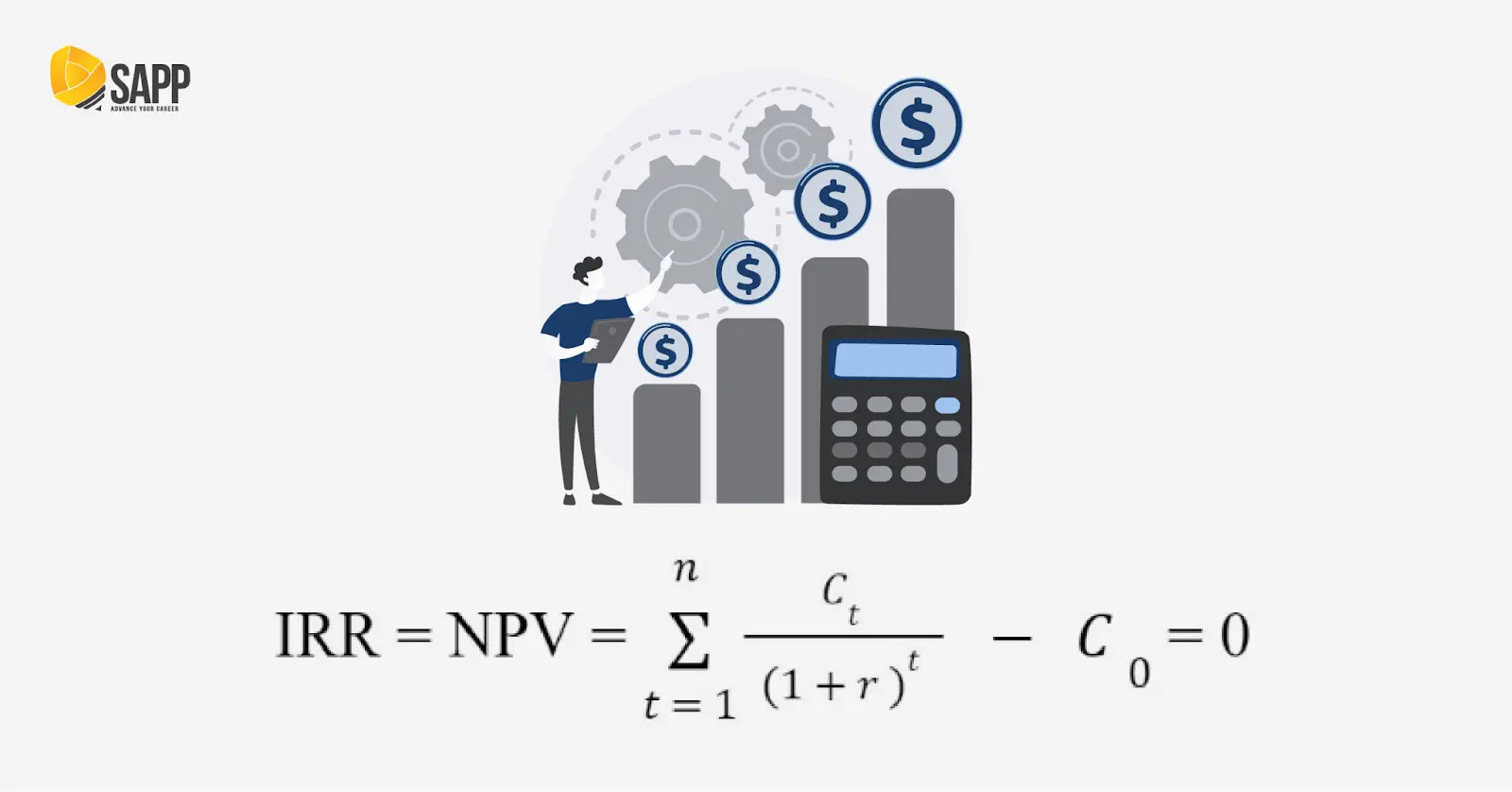

Công thức tính IRR như sau:

Trong đó:

- IRR (Tỷ lệ hoàn vốn trong nội bộ tại thời điểm cần tính): Đây là tỷ lệ chiết khấu làm cho giá trị hiện tại ròng (NPV) của dòng tiền dự án bằng 0, là tỷ suất lợi nhuận dự kiến hàng năm của dự án hoặc đầu tư;

- NPV (Giá trị hiện tại của dòng tiền dự án): Là giá trị hiện tại của các dòng tiền thu về từ dự án tại thời điểm t (thường tính theo năm) sau khi đã được chiết khấu với tỷ lệ chiết khấu ®;

- r (Tỷ lệ chiết khấu): Là tỷ lệ được sử dụng để chiết khấu các dòng tiền tương lai về giá trị hiện tại;

- t (Thời gian thực hiện dự án/ thời gian đầu tư): Đây là khoảng thời gian cụ thể khi dự án hoặc đầu tư sẽ thực hiện;

- C0 (Chi phí đầu tư ban đầu của nhà đầu tư tại t=0): Là số tiền mà nhà đầu tư phải đầu tư ban đầu để khởi đầu dự án hoặc đầu tư.

Công thức tính IRR có thể biểu thị như sau:

IRR là nghiệm của phương trình có giá trị NPV = 0.

Dựa vào kết quả của IRR và các chỉ tiêu tài chính khác, doanh nghiệp có thể đưa ra quyết định về việc đầu tư hoặc không đầu tư. Thường thì so sánh IRR với tỷ lệ chiết khấu (r) để đưa ra quyết định như sau:

- Thứ nhất, nếu IRR < r: Thường được quyết định là không đủ hấp dẫn và có thể loại bỏ dự án hoặc đầu tư;

- Thứ hai, nếu IRR = r: Có thể xem xét, nhưng cần thận trọng và có thể xem xét các yếu tố khác;

- Thứ ba, nếu IRR > r: Thường được coi là đủ hấp dẫn và đầu tư có thể là một quyết định tốt.

Ví dụ: Công ty A đang xem xét khả năng đầu tư vào dự án B, với số vốn ban đầu là 6 tỷ đồng trong khoảng thời gian 4 năm. Trong 2 năm đầu, công ty cần bổ sung vốn lưu động (VLĐ) lên tới 500 triệu đồng. Dự kiến số tiền VLĐ này sẽ được thu hồi vào năm cuối của dự án. Trong suốt từ năm 1 đến năm 4, dự án dự kiến tạo ra 2 tỷ đồng mỗi năm. Câu hỏi đặt ra là liệu công ty nên thực hiện dự án này hay không, khi biết tỷ lệ chiết khấu (r) là 10%.

Để giải quyết vấn đề này, chúng ta có thể sử dụng phương pháp tính NPV (Giá trị hiện tại ròng). Trong trường hợp này, r = 10% và NPV = 0,23 tỷ đồng (dương), nghĩa là giá trị hiện tại của dòng tiền của dự án là dương => Tỷ lệ chiết khấu r = 10% không đủ để làm cho dự án NPV bằng 0.

Giả sử r = 15%, sau đó tính toán NPV và IRR. Kết quả là NPV = -0,44 tỷ đồng (âm), và sử dụng công thức tính IRR, chúng ta có IRR = 11,7%.

Dễ thấy rằng IRR (11,7%) lớn hơn tỷ lệ chiết khấu (r = 10%) chứng tỏ dự án có khả năng sinh lời cao hơn so với mức tỷ lệ chiết khấu mặc định của 10%. Do đó, kết luận ở đây là dự án có tiềm năng sinh lời và công ty nên quyết định thực hiện nó.

3. Ý nghĩa chỉ số IRR

IRR là một chỉ số quan trọng đại diện cho khả năng sinh lời của dự án mà nó đang đánh giá. Giá trị của IRR chỉ thay đổi khi có sự thay đổi trong các yếu tố nội tại của dự án, tức là giá trị NPV (giá trị hiện tại ròng) của dự án có sự biến đổi.

Trong trường hợp NPV = 0, nhiều nhà đầu tư và doanh nghiệp có thể đánh giá rằng dự án không hiệu quả. Tuy nhiên, thực tế có thể khác và dự án vẫn có thể sinh lời và đem lại lợi nhuận cho đồng vốn mà doanh nghiệp hoặc nhà đầu tư đã đầu tư, được thể hiện qua tỷ lệ hoàn vốn nội bộ (IRR).

Giá trị IRR càng cao thì tỷ lệ hoàn vốn của dự án càng lớn, báo hiệu dự án có tiềm năng sinh lời và có thể xem xét đầu tư thêm hoặc tăng số vốn đầu tư. Ngược lại, nếu IRR thấp hơn giá trị chiết khấu thì khả năng thu hồi vốn của dự án giảm và dự án trở nên khó sinh lời hơn.

Vì vậy, quyết định đầu tư của doanh nghiệp và nhà đầu tư nên được cân nhắc cẩn thận, đặc biệt là khi so sánh IRR với giá trị chiết khấu của dự án.

Xem thêm: Retained Earnings Là Gì? Công Thức Tính và Ý Nghĩa

4. Ưu điểm và hạn chế của chỉ số IRR

Sau khi hiểu rõ IRR là gì, cùng SAPP tìm hiểu về những ưu điểm và hạn chế của chỉ số này nhé!

4.1. Ưu điểm của chỉ số IRR

- Thứ nhất, dễ tính toán: IRR có tính độc lập với số vốn ban đầu, nó được biểu thị dưới dạng tỷ lệ phần trăm, làm cho việc đánh giá trở nên trực quan và thuận tiện cho doanh nghiệp và nhà đầu tư.

- Thứ hai, thuận tiện trong việc so sánh và đánh giá: Tính toán IRR dễ dàng, cho phép so sánh IRR của các dự án khác nhau để đưa ra quyết định thích hợp.

- Thứ ba, đánh giá chính xác tiềm năng dự án: IRR là tỷ suất hoàn vốn của dự án và đồng thời là chỉ số lợi nhuận của nó. Do đó, IRR giúp xác định tiềm năng sinh lời của dự án.

4.2. Nhược điểm của chỉ số IRR

- Thứ nhất, cần thời gian để xác định: Dù dễ tính toán, việc tính toán IRR cần xác định NPV trước, điều này có thể mất thời gian.

- Thứ hai, phù hợp với dự án lớn hơn là dự án nhỏ: IRR thường có giá trị thấp với dự án có quy mô nhỏ nên không thích hợp cho các dự án nhỏ dẫn đến khó thuyết phục doanh nghiệp và nhà đầu tư về giá trị của dự án.

- Thứ ba, chịu tác động của thời gian: IRR của các dự án ngắn hạn thường có giá trị cao, nhưng điều này có thể dẫn đến sự hiểu nhầm, vì một IRR cao không nhất thiết là dự án tốt. Để đánh giá một cách toàn diện, cần xem xét IRR kết hợp với các chỉ số tài chính khác.

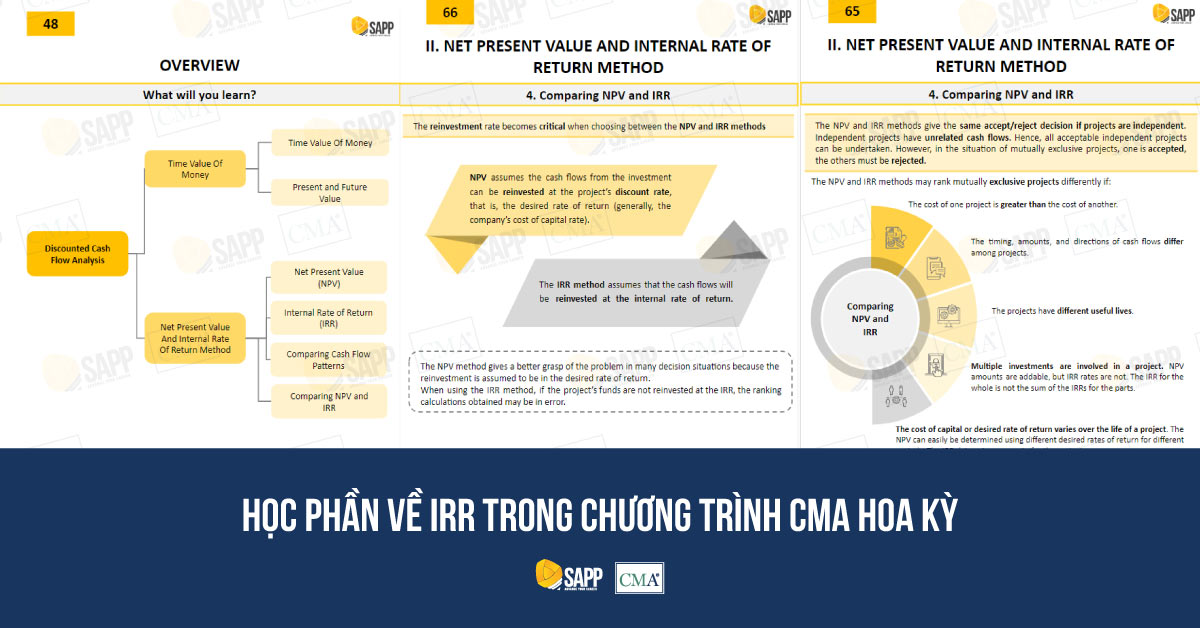

IRR cùng với NPV hay Payback period là những nội dung sẽ xuất hiện trong môn 2E - Các quyết định đầu tư (Investment Decision) thuộc chương trình học CMA. Đây đều là những công cụ quan trọng giúp nhà quản trị đánh giá và lựa chọn phương án đầu tư có lợi nhất cho doanh nghiệp. Với môn học này, học viên sẽ được chuẩn bị những kiến thức chuyên sâu để hiểu về hai phương pháp phân tích dòng tiền chiết khấu (DCF) là NPV và IRR, biết cách tính toán và ra quyết định khi sử dụng thông tin từ phương pháp này.

Để biết thêm thông tin chi tiết đừng ngần ngại liên hệ ngay với SAPP để được tư vấn viên giải đáp thắc mắc và cung cấp thông tin về khóa học này một cách chính xác và nhanh nhất.

Kết luận

Hy vọng qua bài viết này, bạn đã giải đáp được phần nào thắc mắc IRR là gì - một chỉ số quan trọng trong lĩnh vực tài chính và đầu tư, giúp doanh nghiệp và nhà đầu tư đánh giá khả năng sinh lời của các dự án, đồng thời giúp họ đưa ra quyết định đúng đắn về việc tiếp tục hoặc từ bỏ một dự án.

Hãy tiếp tục theo dõi các bài viết mới nhất từ SAPP và cập nhật nhiều hơn nữa những kiến thức bổ ích nhé.

Link nội dung: https://tree.edu.vn/irr-la-gi-giai-dap-kha-nang-sinh-loi-tu-mot-du-an-dau-tu-a13967.html