Kiến thức cơ bản về nến: 12 mô hình nến để giao dịch mà bạn cần biết

Mô hình nến là gì và tại sao bạn nên sử dụng mô hình nến?

Biểu đồ hình nến được sử dụng rộng rãi bởi các chuyên gia giao dịch và trở nên phổ biến vào cuối thế kỷ 20, đầu thế kỷ 21. Mặc dù các mô hình nến này rất phổ biến và đặc biệt hữu ích trong thị trường tài chính hiện tại, nhưng biểu đồ hình nến đã xuất hiện ở Nhật Bản từ nhiều thế kỷ trước. Biểu đồ hình nến ra đời vào thế kỷ 18 bởi Munehisa Homma, một thương gia buôn gạo người Nhật tại thị trường hợp đồng tương lai Dojima Rice ở Osaka, Nhật Bản.

Homma nhận ra rằng, bằng cách ghi lại giá thị trường lúc mở cửa, đóng cửa, cao nhất và thấp nhất mỗi ngày và vẽ thành biểu đồ, ông có thể dự đoán chính xác các biến động giá trong tương lai. Munehisa Homma sử dụng mô hình nến và biểu đồ hình nến để giao dịch gạo vô cùng hiệu quả và đã trở nên vô cùng giàu có và quyền lực, tích lũy được khối tài sản $100 tỷ theo mệnh giá ngày nay.

Vậy là đã đủ lý do để tin tưởng vào biểu đồ và mô hình nến này. Ngoài ra, nhiều nhà giao dịch thành công ngày nay sử dụng biểu đồ hình nến vì chúng thể hiện các tín hiệu giao dịch rất chính xác và đáng tin cậy. Những mô hình này có thể giúp cải thiện chiến lược giao dịch của bạn và mang về lợi nhuận cho bạn.

Trong hướng dẫn này, chúng ta sẽ cùng tìm hiểu về:

Cấu trúc của mô hình nến

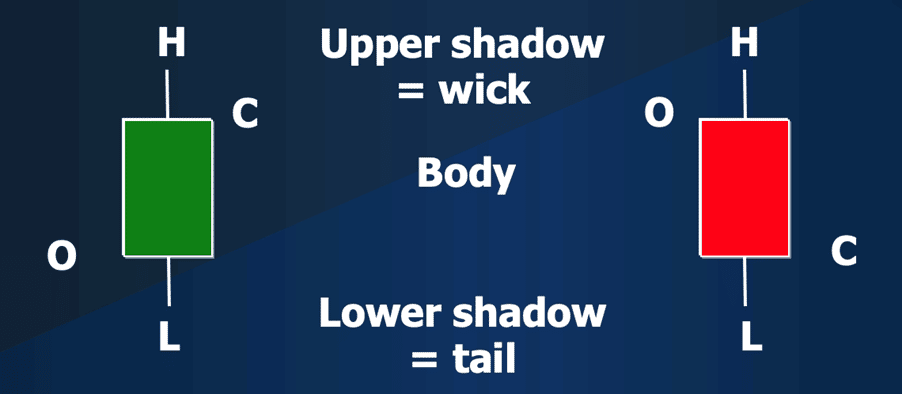

Biểu đồ hình nến cũng tương tự như biểu đồ cột hoặc biểu đồ Mở Cao Thấp Đóng (OHLC), điểm khác biệt chính là vùng giữa mở và đóng có diện tích rộng hơn, được mô tả là phần “Thân nến”. Các đường hẹp, đường trên và đường dưới “Thân nến” được gọi là “Bóng nến”, “Bóng nến” phía trên được gọi là “Bấc nến” và “Bóng nến” phía dưới được gọi là “Đuôi nến”.

Nếu chênh lệch giữa giá mở cửa và giá đóng cửa có giá trị dương, nghĩa là nếu thị trường đi lên trong khung thời gian của cột, thì vùng rộng thường để trống hoặc không tô màu, ngày nay thường có màu xanh lá. Nếu chênh lệch giữa giá mở cửa và giá đóng cửa có giá trị âm, nghĩa là nếu thị trường đi xuống trong khung thời gian của cột, thì “Thân nến” thường được tô màu hoặc có màu tối, ngày nay thường có màu đỏ.

Bây giờ, hãy cùng tìm hiểu một số mô hình nến phổ biến mà chúng ta có thể sử dụng để giao dịch, bắt đầu với hai mô hình nến cơ bản biểu thị sự tiếp tục của một xu hướng. Sau đó, chúng ta sẽ tìm hiểu về biểu đồ hình nến có thể báo hiệu mức ổn định giá, tình trạng do dự hoặc thiếu tự tin về hướng. Và cuối cùng, chúng ta sẽ khám phá các biểu đồ nến có thể báo hiệu sự thay đổi hướng, bốn biểu đồ có thể báo hiệu thay đổi theo hướng tăng (từ hướng giảm), bốn biểu đồ có thể thể hiện thay đổi theo hướng giảm (từ hướng tăng) và một biểu đồ có thể thể hiện thay đổi tăng hoặc giảm, tùy theo hướng của xu hướng ban đầu. Bạn cũng có thể thêm mức hỗ trợ và kháng cự khác

Đường chuẩn

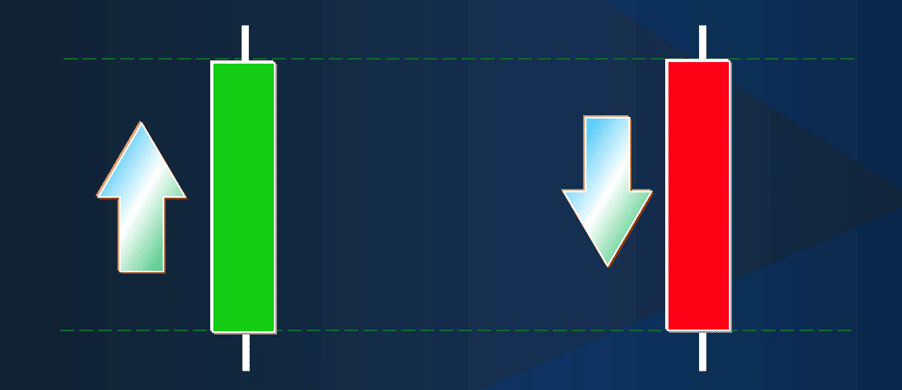

Đường chuẩn có “Thân nến” mạnh, nghĩa là thân tương đối dài so với thân nến bình thường và bóng tương đối nhỏ. Đường chuẩn chỉ đơn giản thể hiện sự tiếp tục của xu hướng cơ bản hiện tại theo hướng của Đường chuẩn.

Nến Marubozu

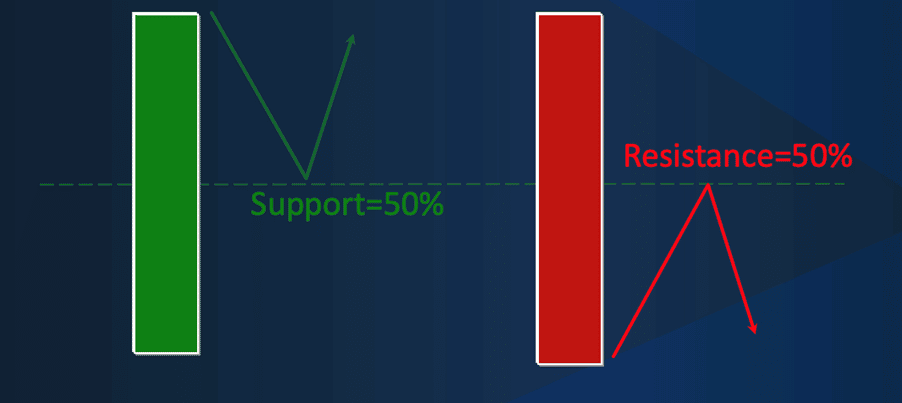

Nến Marubozu (nến không bấc) tương tự như Đường chuẩn nhưng có “Thân nến” dài hơn nhiều, do đó, mạnh hơn và không có (hoặc rất ít) bóng nến phía trên hoặc phía dưới. Giống như Đường chuẩn, nến Marubozu cũng thể hiện sự tiếp tục của xu hướng, nhưng là tín hiệu tiếp tục mạnh hơn nhiều. Nếu thị trường thoái lui ở cột tiếp theo theo hướng ngược lại với nến Marubozu, mức 50% của phạm vi nến Marubozu được coi là mức hỗ trợ hoặc kháng cự ban đầu.

Mô hình Spinning Top

Mô hình Spinning Top (nến con xoay) có “Thân nến” rất nhỏ và bóng nến phía trên và phía dưới tương đối dài. Mô hình Spinning Top được coi là mô hình nến trung lập, có thể báo hiệu mức ổn định giá, tình trạng do dự hoặc thiếu tự tin về hướng.

Bây giờ, chúng ta sẽ tìm hiểu về bốn biểu đồ hình nến có thể báo hiệu sự thay đổi hướng từ giảm sang tăng.

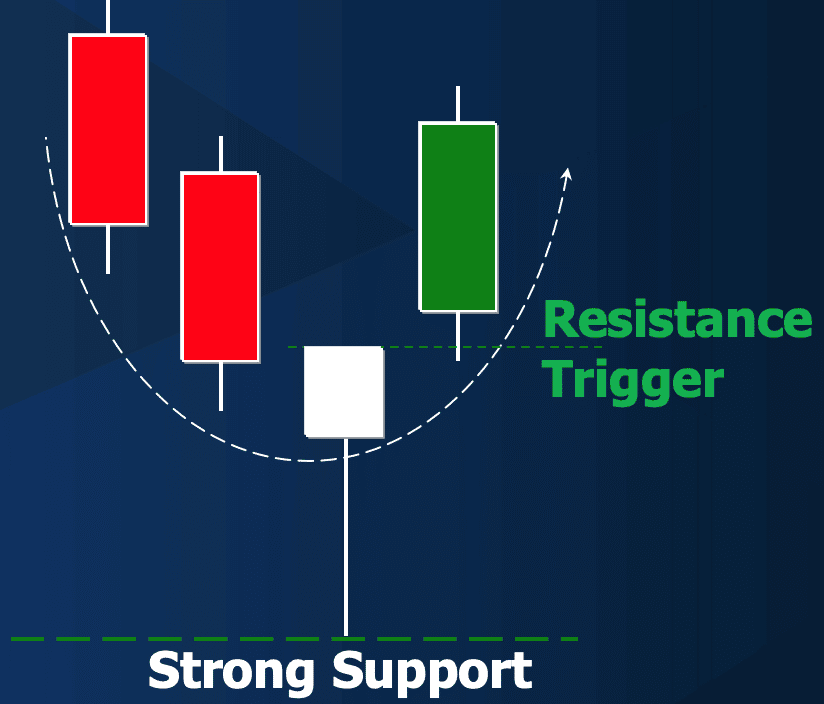

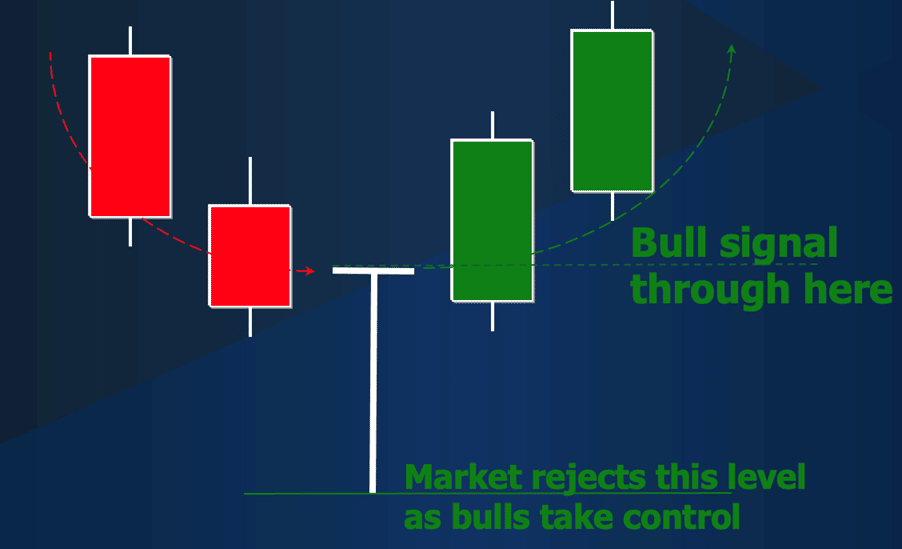

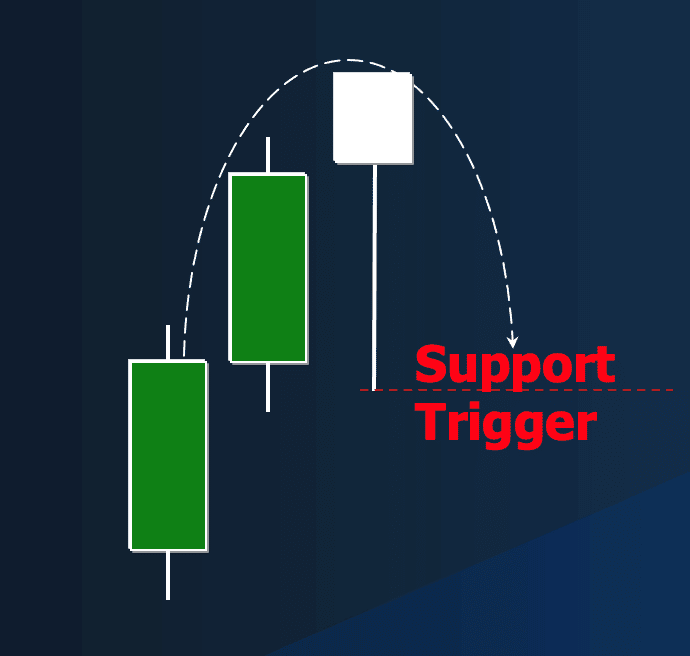

Nến Hammer

Mô hình nến Hammer (nến búa) được hình thành từ một xu hướng giảm trước đó. Khi hình thành nến Hammer, thị trường sẽ giảm xuống đáy rồi tăng lại để đóng ở mức giá cao hơn đáng kể so với mức thấp, đóng ở mức giá gần hoặc bằng mức cao của nến. Nến Hammer được xác nhận bằng tín hiệu đóng ở mức giá trên mức cao của nến Hammer trong 1-2 nến tiếp theo để biểu thị sự đảo chiều của xu hướng giảm trước đó.

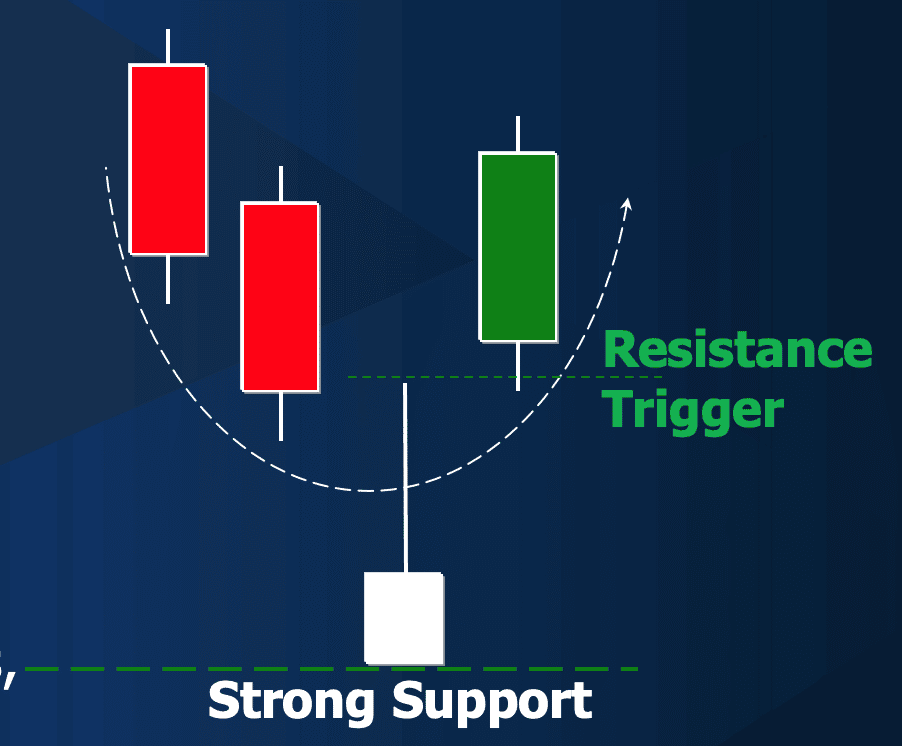

Nến Dragonfly Doji

Nến Dragonfly Doji (nến Doji chuồn chuồn) rất giống với nến Hammer, nhưng chênh lệch giữa giá mở cửa và giá đóng cửa rất nhỏ hoặc ở cùng một mức giá, nghĩa là có “Thân nến” rất nhỏ hoặc không có “Thân nến”. Cũng giống như nến Hammer, cần đạt mức giá đóng cửa trên mức cao của Dragonfly Doji trong 1-2 nến tiếp theo để xác nhận sự đảo chiều của xu hướng giảm trước đó.

Nến Inverted Hammer

Nến biểu thị tiềm năng tăng giá tiếp theo là Inverted Hammer (nến búa ngược), là phiên bản lộn ngược của nến Hammer xuất hiện trong xu hướng giảm trước đó. Trong quá trình hình thành nến Inverted Hammer, thị trường đẩy giá xuống thấp, sau đó tăng giá trở lại rồi lại giảm giá, đến mức giá đóng cửa thấp hơn đáng kể so với mức cao, gần hoặc bằng với mức thấp. Nhưng để báo hiệu sự thay đổi tăng, thị trường còn phải đóng cửa trên mức cao của nến Inverted Hammer trong 1-2 nến tiếp theo nữa để báo hiệu xu hướng đã thay đổi tăng giá.

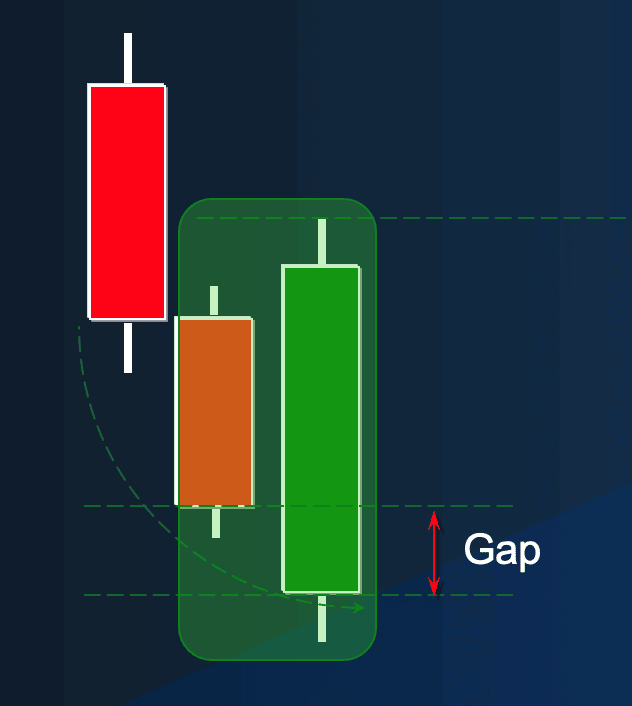

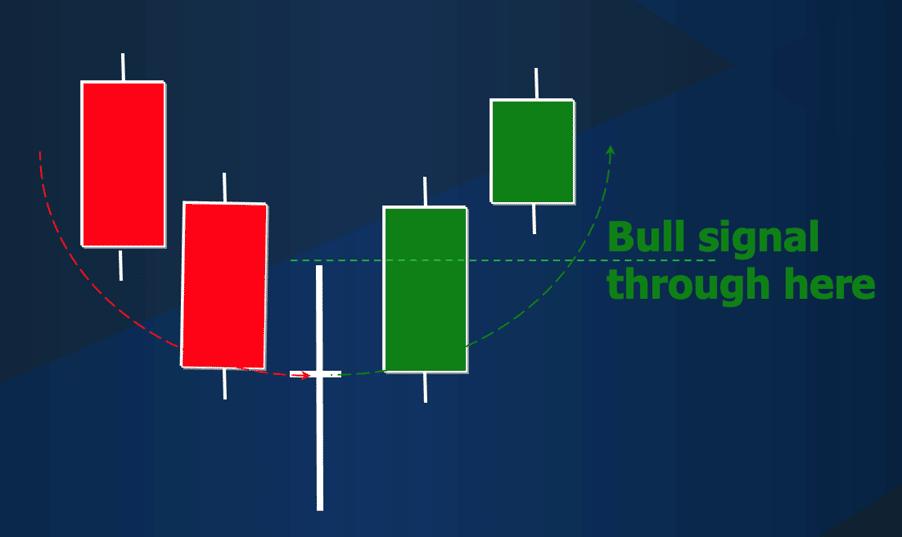

Nến Bullish Engulfing

Nến Bullish Engulfing (nến nhấn chìm tăng) là mô hình đảo chiều tăng giá mạnh và đôi khi được gọi là mô hình đảo chiều chính. Mô hình này báo hiệu sự thay đổi đáng kể về tâm lý theo hướng từ giảm sang tăng. Cần có xu hướng giảm trước đó và trong quá trình hình thành nến Bullish Engulfing, thị trường xuất hiện khoảng trống giảm giá. Sau đó, thị trường tăng đến giá đóng cửa cao hơn giá mở cửa của nến trước đó. Do đó, phần thân của hai nến này có hướng và màu sắc trái ngược nhau, từ đỏ sang xanh và nến Bullish Engulfing “nhấn chìm” nến trước đó, với giá mở cửa thấp hơn và giá đóng cửa cao hơn. Trong trường hợp này, Bóng nến phía trên và Bóng nến phía dưới không còn quan trọng.

Bây giờ, chúng ta sẽ tìm hiểu về bốn biểu đồ hình nến có thể báo hiệu sự thay đổi xu hướng từ tăng sang giảm

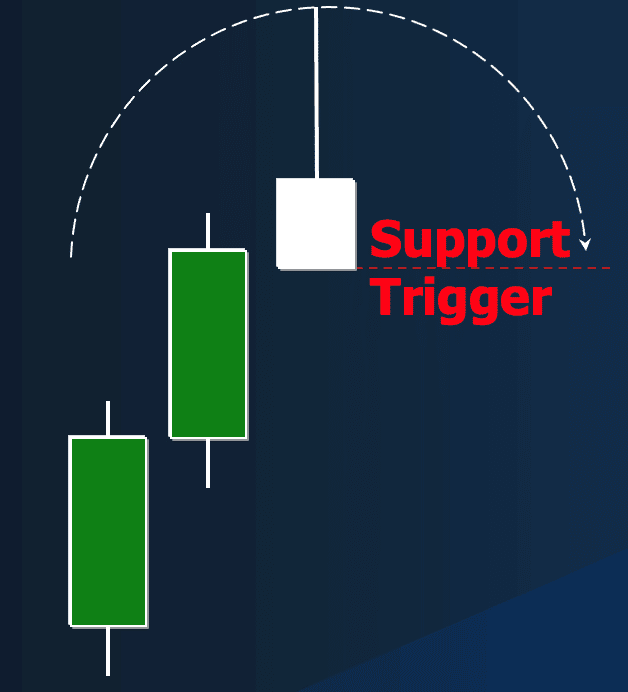

Nến Shooting Star

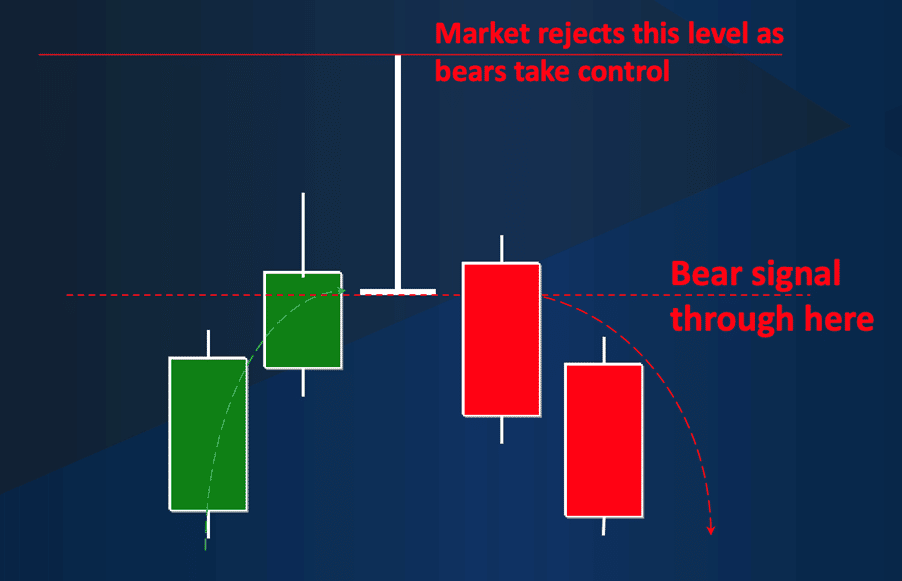

Nến Shooting Star (nến sao băng) cần có xu hướng tăng trước đó. Trong quá trình hình thành nến này, thị trường tăng giá và không giảm về giá thấp hơn, tiếp tục tăng đến giá đóng cửa thấp hơn đáng kể so với mức cao. Nến Shooting Star có Bấc nến phía trên dài và Đuôi nến phía dưới rất nhỏ hoặc không có và Thân nến tương đối nhỏ, lý tưởng nhất là có giá đóng cửa thấp hơn, vì vậy Thân nến có màu đỏ. Giá đóng cửa dưới mức thấp của nến “Shooting Star” trong 1-2 nến tiếp theo sẽ xác nhận sự đảo chiều từ xu hướng tăng trước đó thành xu hướng giảm.

Nến Gravestone Doji

Nến Gravestone Doji (nến Doji bia mộ) rất giống với nến Shooting Star, nhưng với nến Gravestone Doji, chênh lệch giữa giá mở cửa và giá đóng cửa rất nhỏ hoặc ở cùng một mức giá, nghĩa là có Thân nến rất nhỏ hoặc không có Thân nến. Giống như nến Shooting Star, nến Gravestone Doji có Bấc nến phía trên dài và Đuôi nến rất nhỏ hoặc không có Đuôi nến. Và cũng như nến Shooting Star, giá đóng cửa dưới mức thấp của nến Gravestone Doji trong 1-2 nến tiếp theo sẽ xác nhận sự đảo chiều từ xu hướng tăng trước đó.

Nến Hanging Man

Mô hình nến tiếp theo có thể biểu thị xu hướng giảm tiềm năng là nến Hanging Man (nến người treo cổ), phiên bản đảo ngược của mô hình nến Shooting Star xảy ra trong xu hướng tăng trước đó. Trong quá trình hình thành nến Hanging Man, thị trường đẩy giá lên cao, sau đó giảm giá rồi lại tăng giá lên cao lần nữa, đến mức giá đóng cửa cao hơn đáng kể so với mức thấp, gần hoặc bằng với mức cao. Nến Hanging Man có Thân nến nhỏ và Đuôi nến phía dưới tương đối dài, Bấc nến phía trên nhỏ hoặc không có Bấc nến. Tuy nhiên, để báo hiệu sự thay đổi theo hướng giảm, thị trường vẫn cần đóng cửa dưới mức thấp của nến Hanging Man trong 1-2 nến tiếp theo để báo hiệu xu hướng thay đổi theo hướng giảm.

Nến Bearish Engulfing

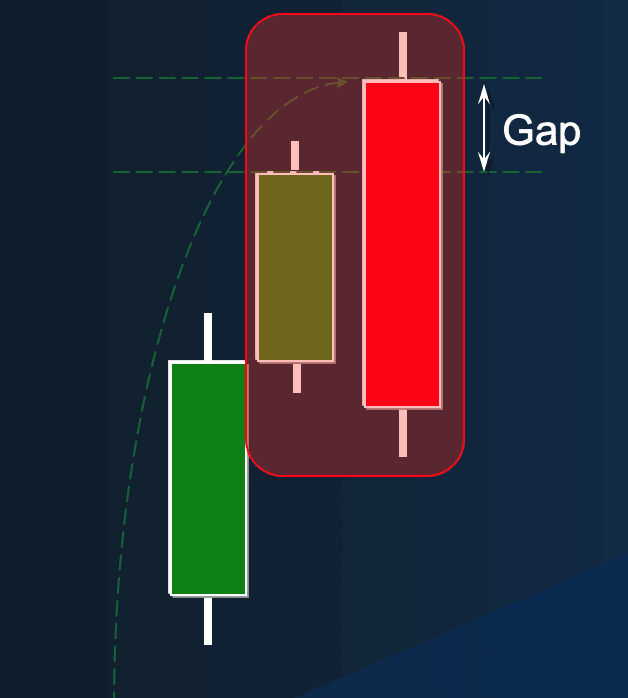

Nến Bearish Engulfing (nến nhấn chìm giảm) ngược lại với nến Bullish Engulfing và là mô hình đảo chiều giảm giá mạnh, thường được gọi là mô hình đảo chiều chính. Mô hình này báo hiệu sự thay đổi đáng kể về tâm lý theo hướng từ tăng sang giảm. Cần có xu hướng tăng trước đó và trong quá trình hình thành nến Bearish Engulfing, thị trường sẽ xuất hiện khoảng trống tăng giá. Sau đó, thị trường giảm đến giá đóng cửa thấp hơn giá mở cửa của nến trước đó. Do đó, thân của hai nến này có hướng và màu sắc trái ngược nhau, từ xanh sang đỏ và nến Bearish Engulfing “nhấn chìm” nến trước đó, tức là có giá mở cửa cao hơn và giá đóng cửa thấp hơn. Tương tự như với nến Bullish Engulfing, Bóng nến phía trên và Bóng nến phía dưới không đóng vai trò quan trọng.

Nến Long-Legged Doji

Nến Long-Legged Doji (nến Doji chân dài) là mô hình nến có thể tăng hoặc giảm, mô hình này chỉ đơn giản báo hiệu sự đảo chiều của xu hướng cơ bản trước đó, bất kể đó là xu hướng tăng hay giảm. Nến Long-Legged Doji có Thân nến rất nhỏ hoặc không có Thân nến, và Bóng nến phía trên và phía dưới dài tương đương nhau. Mô hình nến này biểu thị bước ngoặt tiềm năng, từ tăng sang giảm đối với xu hướng tăng hoặc từ giảm sang tăng đối với xu hướng giảm. Sự thay đổi xu hướng được xác nhận bằng tín hiệu trong 1-2 nến sau đó, nhưng là một cú đẩy xuống dưới mức thấp của nến Long-Legged Doji trong xu hướng tăng. Sự đảo chiều tăng giá được biểu thị khi 1-2 nến tiếp theo di chuyển lên trên mức cao của nến Long-Legged Doji trong xu hướng giảm.

Tóm tắt về các mô hình nến

Chúng ta đã tìm hiểu các mô hình nến đơn và kép khác nhau, biểu thị sự tiếp tục của xu hướng, tình trạng do dự hoặc mức ổn định giá, cũng như sự đảo chiều của xu hướng tăng hoặc giảm. Bất kể bạn là nhà giao dịch trong ngày, nhà giao dịch theo lệnh, nhà giao dịch lướt sóng hay sử dụng các chiến lược giao dịch khác, bạn cũng có thể kết hợp các mô hình nến để tiến hành hoặc kết thúc giao dịch. Những mô hình này cũng có thể giúp bạn kiếm lời từ các lệnh mở. Dưới đây là bảng tóm tắt về các mô hình nến khác nhau mà chúng ta đã tìm hiểu, chúng biểu thị sự tiếp tục, đảo chiều hay do dự, cũng như có xu hướng tăng hay giảm.

Mô hình nếnTiếp tục, Đảo chiều, Do dựKhả năng tăng hay giảmĐường chuẩnTiếp tụcTăng hoặc giảmNến MarubozuTiếp tụcTăng hoặc giảmMô hình Spinning TopDo dựKhông tăng, không giảmNến HammerĐảo chiềuCó thể tăngNến Dragonfly DojiĐảo chiềuCó thể tăngNến Inverted HammerĐảo chiềuCó thể tăngNến Bullish EngulfingĐảo chiềuCó thể tăngNến Shooting StarĐảo chiềuCó thể giảmNến Gravestone DojiĐảo chiềuCó thể giảmNến Hanging ManĐảo chiềuCó thể giảmNến Bearish EngulfingĐảo chiềuCó thể giảmNến Long-Legged DojiĐảo chiềuCó thể tăng hoặc giảm

Link nội dung: https://tree.edu.vn/kien-thuc-co-ban-ve-nen-12-mo-hinh-nen-de-giao-dich-ma-ban-can-biet-a13902.html